Kapitalist Üretim Biçimi

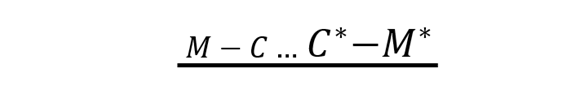

Kapitalist üretim biçiminde üretimin yegâne amacı kârdır. Keynes’in vurguladığı üzere kâr, firmaların adeta motorudur[1]. Firmalar tüm üretimlerini kâr hadlerini ençoklamak için düzenlerler. Fakat üretimi gerçekleştirmeleri için sabit sermaye (üretim araçları) ve değişir sermayeye (emek gücü) ihtiyaç duyarlar. Marx’ın tanımladığı sermayenin genel formülünü ele alırsak:

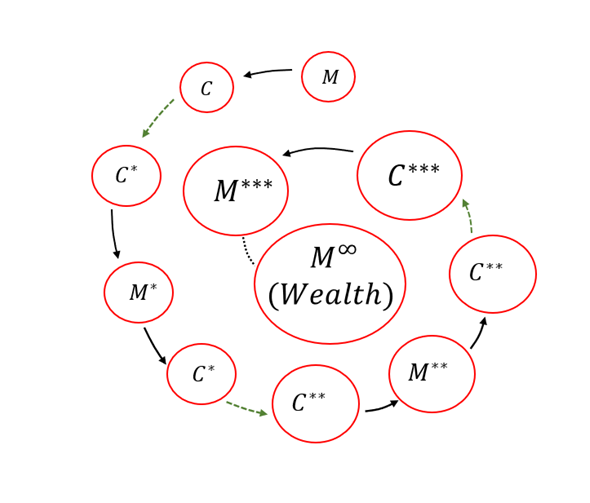

Başlangıçta elinde bir para yani satınalma gücü bulunduran sermayedar, bu para ile piyasadan emek gücü ve makina techizat yani üretim aracı satın alır. Bu süreç formülasyonun M-C kısmını ifade eder. Daha sonra üretim başlar. Metaların üretim süreci ise C…C* ile ifade edilir. Bu süreçte işçilerin emek güçleri ile üretim araçlarının tüketilmesi sonucunda satılmaya hazır bir meta kütlesi üretilmiş olur. Satılmaya hazır olan üretilmiş meta kütlesinin parasal değeri, (varsayalım ki bütün sabit sermaye bu ürünler üretildiğinde tükenmiş olsun) sermayedarın üretim öncesinde satın aldığı sabit ve değişir sermayenin parasal değerinden büyüktür. Bu aradaki farka Marx, satıldığında sermayedarın cebine gidecek olan kârı ortaya çıkaran “artık değer” adını verir[2]. Bu fazlalığın kaynağı ise Marx’ın vurguladığı üzere emek gücüdür. İşçilerin üretim süreci sonunda ortaya çıkardığı değerin parasal karşılığı daima onlara ödenen ücretlerden fazladır. Dolayısıyla, üretilmiş olan metalar piyasada satıldığında başlangıçta sermayedarın ortaya koyduğu para artmış olur. Bu süreç ise formülasyonun C*- M* kısmı ile ifade edilir. Sermaye, aşağıdaki grafikte görüldüğü üzere her ne kadar bünyesinde sayısız çelişki ve kriz olasılığı bulundursa da mantığı gereği sonsuza kadar genişleyebilir.

Şunu da eklemek gerekir ki Marx, Kapital’in birinci cildinde bu analizi yaparken paranın değerini altın veya gümüş gibi değerli madene dayandırır. Fakat para; değerli bir maden, kağıt para veya kredi para fark etmeksizin bir satın alma gücüdür. Dolayısıyla ileride odaklanacağımız üretimin parasal teorisi ile bu teorik temel arasında bir tutarsızlık yoktur.

Paranın Oluşumu ve Refahın Birikimi

Para, M, açıktır ki başlangıçta üretimi tetiklemek için zorunlu olarak bulunmalıdır. Peki, bu para ya da satın alma gücü modern kapitalist ekonomilerde nereden ve nasıl bulunur? Günümüz para biçiminin yaygın formu kredilerdir. Bir üretimin başlaması için sermayedar gerekli olan satın alma gücünü bankalardan kredi talebi ile temin etmektedir. Bankalar ise yapılacak olan işin kârlılık düzeyi başta olmak üzere, şirketin finansal durumu, daha önceki banka ilişkileri dahil ve birçok diğer faktörü göz önünde bulundurarak kredinin geri ödenme riskine göre belirli bir faiz oranı karşılığında bu kredi talebini onaylar. Sermayedarın toplam hasıla ve kâr beklentisi, faiz ödemesi dahil tüm maliyetlerin üzerinde pozitif yönde ise bu kredi işlemi gerçekleşir. Bankalar ise içinde bulunduğumuz itibari para sisteminde bu kredi talebini herhangi bir kaynak olmaksızın onaylayabilirler. Kanun gereği onayladıkları kredi talebine karşılık kaydi olarak mevduat yaratma kabiliyetleri vardır. Yani banka, kaynağa ihtiyaç duymadan kaynağın kendisini yaratır. Dolayısıyla banka, verilen kredi karşılığında mevduatı şirkete yatırır ve parayı kaydi olarak yaratılabilir. Bu nokta parasal devrenin açılışını ifade eder. Verilen kredi, faiz ödemesi dahil tamamıyla geri ödendiğinde para devresi kayıpsız olarak kapanır. Fakat beklenilenin aksine yeteri kadar kâr elde edilememişse ana para ödemesi yapılsa dahi faiz ödemesi yapılmamış olur ve dolayısıyla para devresi açık ile kapanmış olur. Bu açık ise borçtan başka bir şey değildir. Bu borç, yeni kredi talebi üzerinden yani yeni borçlanma ile bir sonraki dönem daha fazla kâr umuduyla çevrilebilir.

Görüldüğü üzere devrenin başında “üretimi tetikleyici” rol oynayan para, devrenin kapanması ile “likit bir refah” birimine dönüşür. Bunu şöyle örneklendirelim: Sermayedar %10 faiz oranı ile bankadan 1 milyon dolar kredi çekmiş olsun. Diyelim ki yapılan iş oldukça kârlı seyretti ve tüm üretilmiş metalar satılarak 1.5 milyon dolar hasıla elde edildi. Bankaya geri ödenmesi gereken toplam tutar 1.1 milyon dolar, 1.5 milyon dolar hasıla üzerinden ödendiğinde sermayedarın elinde 400 bin dolar likit para birikmiş olur. Bu likit para, gelecekteki belirsizlikten dolayı bir güven aracı olarak sermayedar tarafından harcanmayabilir. Diğer yandan, sermayedarın işine olan güveni ve gelecek beklentisi olumlu yönde ise bir sonraki dönem, bir önceki döneme kıyasla daha büyük miktarda yeni kredi talebinin banka tarafından onaylanmasını sağlayabilir. Bu düzeyde bir kârlılık, bir sonraki dönem banka kredilerini rahatlıkla tetikleyebilir.

Özetle sermayenin genel formülünde (M-C…C*-M*) de görüldüğü üzere para, başlangıçta üretimi tetikleyici unsur iken sürecin sonunda başlangıçtaki işlevinin yanında bir refah unsuru biçimine bürünebilir.

Paranın Kaynağına Doğru

Üretim sürecini toplanık halde düşünürsek sermayedarların üretim araçları için birbirine yaptığı ödemeler, birbirini matematiksel olarak götürür. Diğer yandan tüm sermayedarlar işçilere ücret ödemesi yaparlar. Dolayısıyla toplanık halde sermayedarlar, emek gücünü işçi sınıfından belirli bir ücret karşılığında satın alırlar. Dolayısıyla banka kredilerinin asli amacı, üretimin yegâne girdisi olan emek gücünü satın almaktır. Eğer ki işçiler onlara ödenen ücretlerin tamamını harcarsa sermayedarlar, emek gücünü satın almak için çektikleri ve bankalarca onaylanan kredilerin yalnızca anaparasını geri ödeyebilirler. Bu noktada sermayenin genel formülünün başlangıç ve bitiş kısmını ele alarak kısaltırsak M…M*, para ve başlangıçtakinden fazla para haline ulaşırız. Sürecin bitiş kısmındaki para, başlangıç kısmından daha fazla olduğu için sisteme bu paranın enjekte edilmesi sorunu doğar. Ayrıca bu fazlalık aynı zamanda bankaların faiz kazancını da içerir. Bu sorundan ötürüdür ki para; tarih boyunca sürekli olarak tağşiş vb. işlemlere maruz kalmış, zamanla değerli madenle olan ilişkisi koparılmış ve günümüz para biçimi “itibari para” halini almıştır.

İtibari para sistemi içerisinde, sisteme enjekte edilmesi gereken bu paranın kaynağı; Merkez Bankası’nın piyasaya sürmediği rezervlerdir. Bu rezervler daha önceden biriktirilmiş olmak zorunda değildir, tamamıyla hayali/fiktif bir halde Merkez Bankası tarafından var edilip sisteme enjekte edilebilirler. Sisteme enjekte edilmeleri de normal zamanlarda bankaların talebiyle olur. Bankalar verdikleri kredi para karşılığında yarattıkları mevduatlara karşılık düşen rezerv miktarını, çeşitli yasal düzenlemelerden ötürü, bulundurmak zorundadır. Dolayısıyla önce parayı yaratır daha sonra bu rezervi talep ederler. Sonuç olarak sistemin parasal düzeyi sürekli olarak genişler. Bu genişleme ise beraberinde borçların şişmesini getirir. Çünkü toplanık halde düşünüldüğünde bir bütün olarak sermaye sınıfı, işçiler onlara ödenen tüm parayı harcasa dahi anaparaya ek faiz ödemesi gerçekleştiremez. Bu fazlalık, ya cari fazladan sağlanır -yani başka ülkeye yapılacak ihracat ile yeni para akışı üzerinden- ya da sermaye sınıfı dışında devletin ekonomide yarattığı nakdi akış ile sağlanabilir. Şişen borçlar reel ekonomi tarafından taşınamaz hale gelince ortaya borç krizleri çıkar. Bu dönemlerde devletin piyasaya müdahale edip nakit akışlarını artırdığını görmekteyiz. Dolayısıyla özellikle kriz dönemlerinde özel borçlar, kamuya doğru akmaya başlar. Veyahut özel sektörün borç balonunun pompasını bir süreliğine devlet kendine takar ve kamu borcu şişmeye başlar. Fakat bu, sorunu çözemez ve yeni bir teorik sorunu var eder. Bu sefer devletin borçlarının nasıl geri ödeneceği sorunu ortaya çıkar. Devlet ise bu borçları genellikle hazine tahvilleri üzerinden ödemeye çalışır ki teorik olarak borç sorununun kesin çözüm bu tahvillerin Merkez Bankası eliyle satın alınmasıdır.

Finans Kapitalin Ortaya Çıkışı ve Parasal Süreçlerin Kontrol Altına Alınması

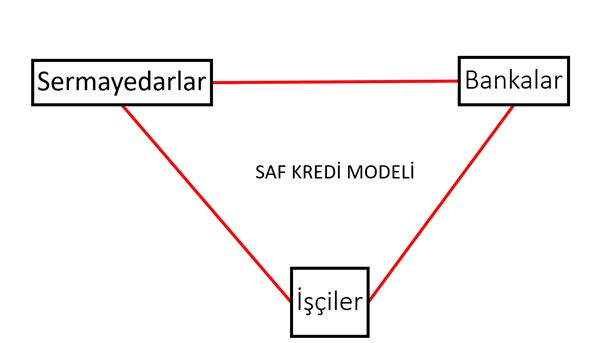

Bir önceki bölümdeki açıklamamızda ekonomide üç temel entiteden bahsetmiştik. Bütün parasal işlemlerin bankalar üzerinden gerçekleştirildiği bu modele literatürde “saf kredi modeli” adı verilir. Kredi paranın hakim olduğu itibari para sistemini yansıtan bu modelde, bankaları sermayedarlardan ayrı bir entite olarak ele alırız. Fakat bilinir ki bankalar tarih içinde, batı özelinde, özellikle altın gümüş gibi değerli maden ve o madenlerden üretilen ziynet eşyaları satışı yapan kuyumculardan türemiştir. Ayrıca bankalar, kredi satışı yapan ve kâr amaçlayan ticari işletmeler oldukları için sermayedarlar ile mantık düzleminde birleşir. Bu birleşmenin varlığı, hayatta kalmak üzere emek güçlerini satmak zorunda olan işçiler ile tamamıyla çelişki içerisindedir.

Bankalar, paranın çıkış noktası olarak sistemin kilit unsurlarıdır. Banka kredilerine erişmek bakımından sermayedarların elleri oldukça kuvvetlidir. İşçiler ise günümüzde olduğu gibi ücretleri ile hayatlarını idame ettirme gayreti içerisinde olup aşırı derecede borçludur ve yalnızca küçük bir kısmı bankalarda tasarruf amaçlı mevduat tutabilir.

Sermayedarlar, büyük miktarda kredilere rahatlıkla ulaşabilirler. Satın alma gücüne ulaşmak bakımından, ücretlerinin büyük kısmını harcamak zorunda olan ve ekseriyeti aşırı borçlu olan yoksul halk kitlelerine kıyasla sermaye sınıfının eli oldukça kuvvetlidir. Bunun da en önemli nedeni üretim araçlarını özel mülk edinmeleridir. Dolayısıyla paranın toplumsal sınıflara yansız (neutral) olmadığı gerçeği son derece açıktır[3]. Sermayedarların üretimlerini sürdürebilmeleri için banka kredilerine muhtaç olması ve diğer yandan bankaların ise ticari işletmeler oldukları için sermayedarlar ile çalışmaları, zaman içinde bu iki entiteyi birbirine sıkıca bağladı. Böylece 19. yüzyıl sonu ile 20. yüzyıl başı, bu iki entitenin iç içe geçerek finans kapitali doğurmasına tanıklık etti.

Finans kapitalin ortaya çıkışı, temelde satın alma gücünün sermaye sınıfı tarafından fetih edilmesi ve kontrol altına alınması olarak tanımlanabilir. Nitekim para oluşum süreçlerini kontrol eden sermaye sınıfı, üretimleri için gerekli olan kredilere daha kolay ulaşıp, kredi ticaretinden doğan faiz getirilerini de bünyelerine katarak sermayesinin sınırlarını genişletmeye devam etti.

Satın Alma Gücü Üzerindeki Kontrolün Pekiştirilmesi: Bağımsız Merkez Bankası Fikri

Saf kredi modelinde yer almayan önemli entite “devlet”tir. Finans kapitalin ortaya çıkışıyla satın alma gücünü veya ekonomideki para yaratım süreçlerini kontrol altına alan sermayedarların önünde büyük bir engel olan devlet, bazı zamanlar sermaye sınıfının üzerindeki etkisinin de azalması ve geniş halk yığınlarının kısmen kontrolü altına geçmesi ile para yaratım süreçlerinde sermaye sınıfının hiç de istemeyeceği eylemlerde bulunabiliyordu. Bu eylemlerin başında da özellikle seçim dönemlerinde istihdama yönelik yaratılan bütçe açıklarının Merkez Bankası üzerinden fonlanması geliyordu. Merkez Bankasının açıktan devlet harcamalarını fonlaması, enflasyonist süreçleri doğurabiliyor ve bunun sonucu olarak da faiz oranları sermayedarların hiç de istemeyeceği şekilde yukarı doğru hareket edebiliyordu. Bu durum, üretim süreçlerinde ortaya çıkan kâr hadlerinin düşmesine ve kredi kanallarının tıkanmasıyla faizlerden gelen hasılanın azalmasına neden olabiliyordu. Dolayısıyla fetih edilmesi gereken bir diğer entite, Merkez Bankası, finans kapitalin odağına girmiş oldu. Özellikle 1980’den itibaren devlet üzerindeki etkisini muazzam düzeylere çıkaran sermayedarlar, etkilerinin dünya çapında hissedildiği neoliberal dönemin kapılarını araladı. Bu dönemin olmazsa olmazı, satın alma gücünün yani para yaratım süreçlerinin kamu elinden alınmasıydı. Devlet ile Merkez Bankasının bağı koparılırsa satın alma gücünün kontrolü tamamıyla ele geçirilebilirdi. Tam da bu dönem “bağımsız merkez bankası” fikri doğdu. Merkez bankalarının varlık sebebi, fiyat istikrarını sağlama fikrine indirgendi. Öyle ki bu fikir sermaye akışlarının dünya çapında güvenliği için gerektiğinde silah zoruyla ama çoğu zaman borçlandırma gereçleri vasıtasıyla dünya ülkelerinde ihraç edildi. Eğer ki devlet eliyle istihdam düzeyi artırılır ve bunun sonucu olarak artan toplam talep enflasyonist süreç doğurursa bağımsız Merkez Bankası, üzerinde herhangi bir baskı hissetmediğinden dolayı kolaylıkla faiz oranlarını yukarı çekip sürece müdahale edebilecekti. Bu da işsizlik demekti. Nitekim kamu politikaları ile azalan işsizlik, ücret seviyesini yukarı çekebilir; bu da fiili kâr oranlarının doğrudan düşmesine ve sermaye birikiminin tıkanmasına neden olabilirdi. İşte tam bu zamanlarda sermayedarların imdadına yetişecek bağımsız Merkez Bankası toplam talebi baskılayıp, işsizlik havuzunun musluğunu açarak ücret düzeyini dolaylı olarak baskılayacak ve kâr hadleri eski düzeyine yükselecekti. Kısacası, “bağımsız Merkez Bankası” fikri kapitalist sisteme içsel olan ve sistemin kâr hadlerini belirli seviyede tutup sermaye birikimini sorunsuzca sürdürebilmesi için ihtiyaç duyduğu geniş ve esnek işsizlik havuzunun ana musluğu olarak tarih sahnesinde belirdi: Bu havuz dolu olmalıdır ki hayatlarını idame ettirmek için emek gücünü satmak zorunda olan insan kitlesi, birbirleri ile düşük ücret için kıyasıya rekabete tutuşabilsin ve dolayısıyla sermaye birikiminin önündeki en büyük engel aşılabilsin.

[1] Shaikh, A. (2016, p. 615). Capitalism: Competition, conflict, crises. Oxford University Press.

[2] Marx, K. (2004). Capital: volume I. Penguin UK.

[3] Graziani, A. (2003, p. 26). The monetary theory of production. Cambridge University Press.