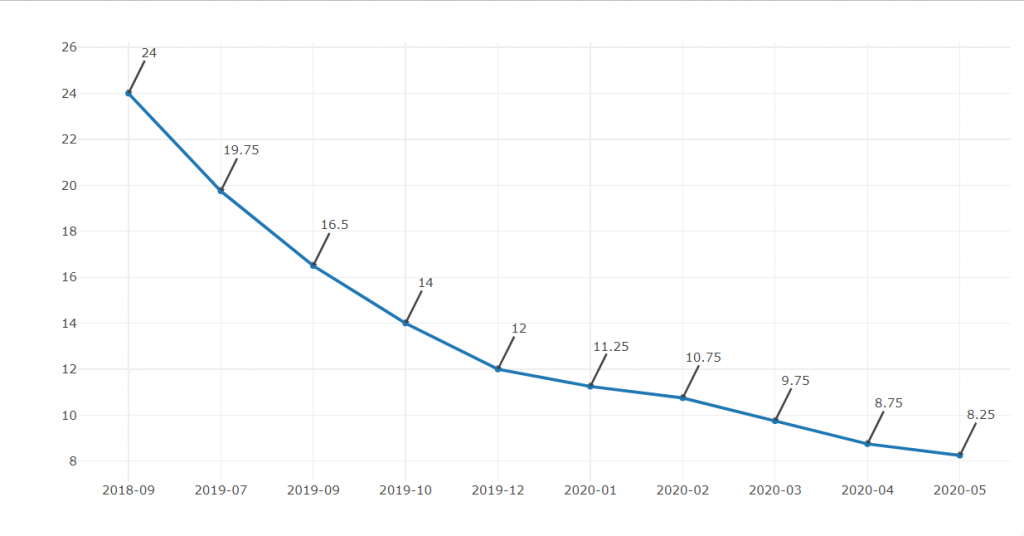

21 Mayıs günü düzenlenen para politikası toplantısı sonucunda Merkez Bankası, politika faizini %8.75’ten %8,25’e düşürdü. Böylece Temmuz 2019’da Murat Uysal’ın Merkez Bankası Başkanlığı’na getirilmesinden bu yana dokuz defa faiz indirimine gidilmiş oldu. Faiz oranı aşağıdaki grafikte gösterildiği üzere süreç içerisinde %24’ten %8,25’e kadar düşürüldü.

Öte yandan Merkez Bankası’nın “Mayıs Ayı Beklenti Anketi” ise cari yıl sonu enflasyon (TÜFE) beklentisinin %9,38 ve 12 ay sonrası TÜFE beklentisinin %9,2 olarak gerçekleşeceğini söylüyordu. TUİK’in açıkladığı verilere göre Nisan ayı enflasyon oranı yıllık bazda %10,94 olarak açıklanırken aylık bazda ise %0,85 olarak gerçekleşti. Bir başka ifadeyle nisan ayı enflasyonu, beklenenin üzerinde gerçekleşmişti.

Bu rakamlar ışığında reel faizin negatif seviyeye düştüğü gözlemlenmektedir. Merkez Bankası’nın Murat Uysal başkanlığında dokuz defa faiz indirimine gitmesi ve reel faizin negatif düzeye gerilemesi Merkez Bankası’nın faiz anlayışında değişikliğe işaret ediyor. Peki, Merkez Bankası’nı reel faizler negatifteyken dahi faiz indirimine devam etmesinin iktisadi nedeni nedir? Bu sorunun cevabı açıkça: “yatırımları uyarmak ve dolayısıyla büyümeyi desteklemek.” Bu noktada sorulması gereken sorunun şu olduğunu düşünüyorum: “İçinde bulunduğumuz süreçte radikal faiz indirimleri yatırımları uyarabilir mi?”

Kapitalist üretim ancak kendini sürekli olarak sermaye birikimini gerçekleştirdiği takdirde var edebilir. Bu birikim her seferinde yeni yatırımlar olarak yatırılarak toplam sermaye stokunu genişletir. Sermaye birikiminin yatırıma dönüşmesinde yegane faktör Keynes’in tabiri ile “sermayenin marjinal etkinliği”dir. Sermayenin marjinal etkinliği, yeni yatırımın ömrü boyunca sağlayacağı düşünülen gelirlerin bugünkü toplam değerinden (r) faiz oranı (i) çıkarıldığında elde edilir. Dolayısıyla yeni yatırılacak sermayenin toplam getirisinin bugünkü değeri, faiz oranından büyükse firmaların yatırım eğilimleri yüksektir. Tam tersi durumunda ise firmalar yatırımdan ziyade tasarrufa yönelirler. Çünkü bu koşullarda sermayeyi bankada tutmak, daha rasyoneldir. Merkez Bankası’nın faiz indirimi, sermayenin marjinal verimliliğini doğrudan düşüremez. Çünkü sermayenin marjinal verimliliğinde vurgulanan faiz oranı Merkez Bankası’nın doğrudan dışsal olarak belirlediği kısa dönem faiz oranından ziyade uzun dönem faiz oranını niteler. Bu yüzden sermayenin ömrü boyunca sağlaması düşünülen toplam getiri, yaklaşık olarak o sürece tekabül eden faiz oranı ile kıyaslanmaktadır. Bu noktada da uzun dönem faiz oranını dikkate almak daha doğrudur.

Merkez Bankası uzun dönem faiz oranını belirleyebilir mi?

Faiz oranının vade yapısına yönelik iktisadi literatürde iki temel kutup mevcuttur. İlk kutup “Beklenti Teorileri”dir. Bu teorilere göre piyasadaki aktörler, gelecek beklentilerine yönelik aldığı kararlar üzerinden uzun dönem faiz oranına etki ederler. Beklenti teorileri içindeki likidite tercihi teorisine göre aktörler belirsizlik yüzünden kısa dönem bonolarını uzun dönem bonolarına tercih ederler. Dahası, kısa dönem bonolarının tercih ediliyor oluşu, bünyelerinde ek bir likidite priminin içerilmesini gerektirir. Kısacası bu açıklamalara göre, kısa dönem faiz oranları ile uzun dönem faiz oranlarının yapısı arasında bir ilişki mevcuttur. Bu açıklamalara göre Merkez Bankası kısa dönem faiz oranını belirleyerek şirketlerin gelecek beklentilerine yön verebilir ve dolayısıyla uzun dönem faiz oranlarına etki edebilir.

Diğer kutupta ise piyasa segmentasyon teorisi vardır. Bu teoriye göre kısa dönem ile uzun dönem faizlerinin yapısı farklıdır. Örnek vermek gerekirse bazı yatırımcılar sadece borçlarını çevirmek üzere kısa dönem senetlerine yönelirken diğerleri uzun dönem bonalarına ilgi göstermektedir. Dolayısıyla uzun dönem faiz oranı, piyasadaki arz ve talep dinamikleri tarafından belirlenir. Bu açıklama ise Merkez Bankası’nın “kısa dönem faiz oranlarını belirleyerek uzun dönem faizlerine etki edebileceği” tezine olanak tanımaz.

Bu makalede hangi teorinin genel anlamda doğru olduğundan ziyade “Türkiye konjonktürü dikkate alındığında” hangisinin faiz oranına dair daha doğru açıklama getirdiği ile ilgileniyorum. Dolayısıyla bir önceki soru, yerini yeni bir soruya bırakıyor:

“Türkiye Cumhuriyeti Merkez Bankası kısa dönem faiz oranlarını belirleyerek uzun dönem faiz oranına etki edebilir mi?”

Dünya ekonomileri, küresel kapitalizmin merkezi konumundaki gelişmiş ülkelerin para politikalarına son derece duyarlıdır. Bu noktada kilit rolü, dünya rezervini yani doları yöneten Fed oynar. Kısacası Türkiye gibi gelişmekte olan ülkelerin merkez bankalarının yürüteceği para politikası, son derece dış koşullara bağımlıdır. Dahası; Türkiye cari açık veren, yani döviz ihtiyacı olan bir ülkedir. Bu yüzden borçların çevrilebilmesi için faiz oranlarının enflasyon seviyesinin üzerinde olması icap eder. Ayrıca Merkez Bankası, uzun dönem faiz oranlarını kontrol edemez. Uzun dönem faiz oranlarının düzeyi, reel ekonomiye ve onun da ötesinde dünya ekonomisinin dinamiklerine bağlıdır.

Bu noktada “sermayenin marjinal etkinliği” kavramına geri dönelim. Kavramın formülü kısaca MEC=r-i ‘dir. Yatırımların uyarılması için Merkez Bankası’nın izlediği faiz yaklaşımının istenileni pek veremeyeceğini anlattık. Bunun da temel nedeni uzun dönem faiz oranını belirleyememesi idi. Formüldeki faiz oranı (i) üzerinden yatırımlar uyarılamıyorsa geriye tek bir yol kalır: r’yi yükseltmek.

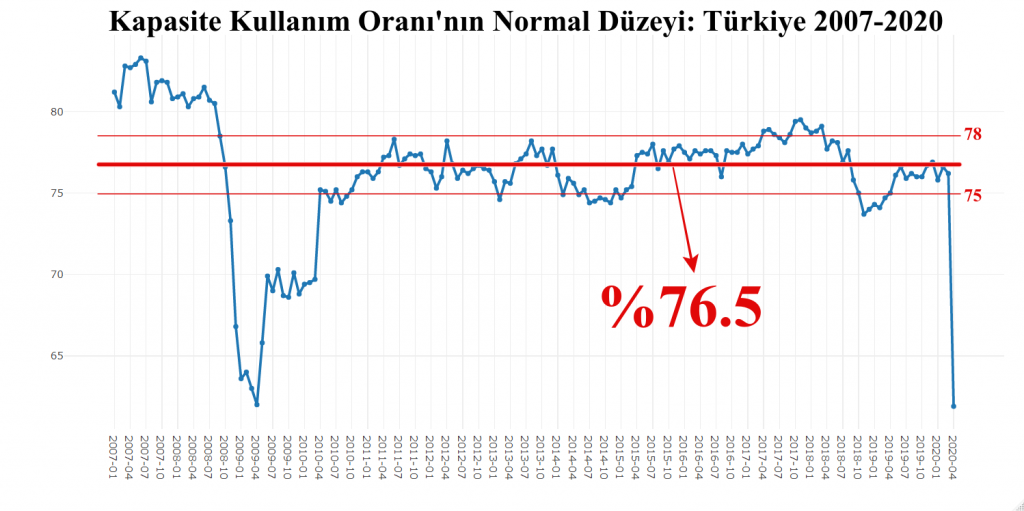

İçinde bulunduğumuz kriz döneminde asıl sorun, halihazırdaki sermayenin r’sinin kısa dönemde düşmüş olmasındadır. Bunu da en açık haliyle aşağıdaki grafikte görebiliriz. Son açıklanan verilere göre kapasite kullanım oranı nisan ayında bir önceki aya göre 13,7 puan düşerek %61,6 oldu. Bu durum, firmaların satış beklentilerinin düştüğünü ve bu duruma karşı işçi çıkarıp üretimlerini kısarak pozisyon aldıklarını bize söylüyor.

Kapasite Kullanım Oranı, Üretim Düzeyi ve Yatırımların Uyarılması

Kapasite kullanım oranı, yatırımları anlamak için çok önemlidir. 20. yüzyılın en önemli iktisatçılarından biri olan Roy Harrod’ın vurguladığı “normal düzey” ile “şu anki düzey” farkını bu noktada anlamak önemlidir. Harrod’a göre kapasite kullanım oranı, ülkeden ülkeye sanayi ve teknolojik altyapıya göre değişiklik göstererek normal bir kapasite kullanım oranı düzeyine sahiptir. Bu oran, uzun dönemde firmaların birim başı maliyetlerinin en düşük olduğu noktaya tekabül eder. Şu anki kapasite kullanım oranı ise kısa dönem şokları ile normal düzeyin etrafında dalgalanmaktadır. Türkiye için kapasite kullanım oranı verisine baktığımızda verinin ekseriyetinin %75 ile %78 arasında hareket ettiği gözükmektedir. Bu iki değerin tam ortasının, yani %76,5 seviyesinin, normal kapasite kullanım oranı düzeyi olduğunu varsayarsak kısa dönem, yani şu anki kapasite kullanım oranı, %76,5’in etrafında dalgalanmaktadır. Burada kilit nokta Harrod’un vurguladığı üzere, eğer şu anki kapasite kullanım oranı, normal kapasite kullanım düzeyini aşarsa yatırımlar hızlanır. Bunun da nedeni basittir. Normal kapasite kullanım düzeyi, firmaların birim başı maliyetlerinin en düşük olduğu ortalamayı ifade eder. Şu anki kapasite kullanım oranı bu düzeyi aştığında, birim başı maliyetler artmaya başlar. Bu yüzden firmalar uzun dönemde ortalama maliyeti düşürme eğilimlerinden ötürü, rekabetin de itici gücüyle yatırımları artırırlar. Diğer yandan şuanki kapasite kullanım oranı, normal kapasite kullanım oranının altına inerse yatırımlar yavaşlamaya başlar.

Kapasite kullanım oranını belirleyen yegane faktör ise toplam talep düzeyidir. Firmalar üretimlerini satmak için gerçekleştirirler. Eğer ki satış beklentileri azalırsa kar hadlerinin de düşeceğini düşünerek üretimlerini kısar ve işçi çıkarırlar. Dolayısıyla ekonomideki toplam talep düzeyi düşer.

Nisan ayı kapasite kullanım oranı %61,6 olarak gerçekleşti. Bu oranın mayıs ayında %60’ın altına inmesi bekleniyor. Sermayenin atıl hale geldiği, kapasite kullanım oranının bu denli sert bir şekilde çakıldığı durumda yatırımların faizler üzerinden uyarılması mümkün değildir. Sermayenin büyük bir bölümü atıl haldeyken yeni yatırımların yapılması beklenemez. Bu noktada yapılması gereken, kapasite kullanım oranlarının onarılmasıdır. Bunun yolu da talep düzeyini artırmaktan, yani gelir yaratıcı mali politikalardan geçer. Gelir yaratıcı politikalar da sermayenin marjinal etkinliğini artıracaktır. Dolayısıyla ancak formülasyondaki r onarılırsa ekonomideki üretici güçleri, yeni yatırım yapmaya eğilimli hale getirmek mümkündür.

Sonuç olarak

Yatırımların uyarılmasında faizler, özellikle içinde bulunduğumuz kriz halinde, doğru bir odak noktası değildir. Halihazırdaki üretici sermayenin büyük bir kısmı atıl hale gelmişken yeni yatırımlar için faizleri düşürmek, hele ki Türkiye gibi cari açık veren yani döviz ihtiyacı olan bir ülkede bunu yapmak işleri çok daha kötüye götürebilir. Yatırımların doğru anlaşılması için kapasite kullanım oranlarının doğru kavranması gerekir. Dolayısıyla düşük faiz politikası, kapasite kullanım oranı normal düzeyini aştığında anlam kazanabilir. Türkiye için öncelik, kapasite kullanım oranlarının onarılmasındadır. Bunun için de gelir yaratıcı mali politikalar gereklidir.